安信证券:仍处向上波段,把握补涨与中报强预期品种

当前美联储显著鸽派的背景下,全球股市估值容忍度上升,加之A股风险偏好处于有利窗口期,使得A股短期有一个向上波段。从结构上看,市场呈现一定轮动特征,周期率先启动也率先调整,随后消费走强,近期呈现券商、军工、半导体及科技股接力特征。下一阶段,由于流动性环境和风险偏好因素整体依然是有利支持,成长扩散可能继续,关注补涨品种和中报强预期品种。

行业配置上,当前仍可继续持有核心赛道中盈利增长超预期的品种,以及估值合理受益于疫情修复的公司,重点关注非核心资产中的正在孕育中的新主线,自下而上挖掘经济修复和转型过程中被忽视的机会。重点关注方向包括三条线索:1)新成长赛道:人工智能、智能汽车、军工、信创网安等;2)核心赛道中能够继续持续超预期的品种:部分半导体、白酒、医药公司;3)疫情复苏链:银行、旅游、航空、农产品等。

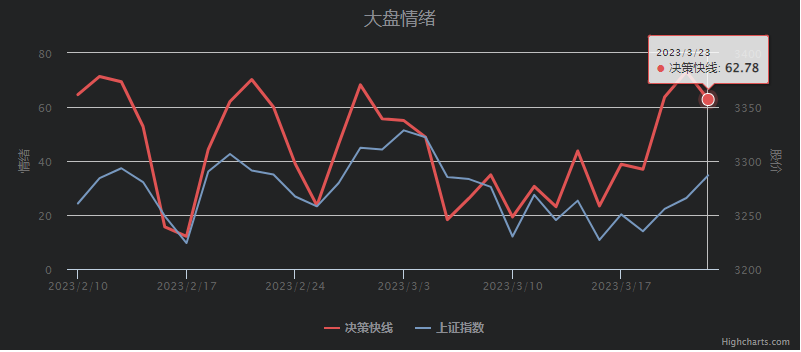

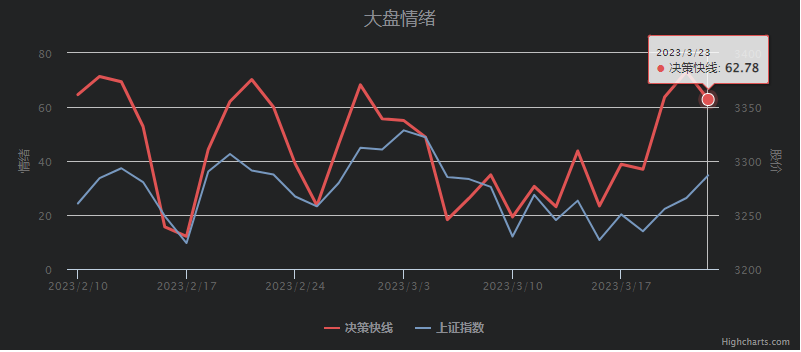

中金公司:情绪升温,聚焦成长

随着指数点位逐步回升,市场波动有可能略有加大,但整体上看,成长风格相对偏强的格局可能不会改变。综合前期市场调整时间和幅度、市场情绪以及增长和政策的预期,重申“中期调整”渐进尾声,风格逐步重回成长并逐步降低对周期的配置。考虑全球疫情后的“错位复苏”,经济复苏和市场演绎可能遵循“先进先出”,需关注后续外围波动可能加大的风险。

轻指数,重结构,偏成长。1)泛消费领域中议价能力偏强、盈利压力较小、景气程度偏高或者改善的板块(如汽车、家电、轻工家居、医疗、食品饮料等)仍是自下而上的重点;2)保持高景气的半导体等科技硬件、新能源汽车产业链中上游等;3)老经济部分结构优化、且有阶段性成长属性的原材料(如锂、铜铝、龙头券商等);4)结构性的主题如半导体等科技主题、电动车及自动驾驶、AR/VR等值得关注。

天风证券:反弹窗口期前移,持续性关键看两因素

前期判断,6月中旬到7月中旬,中报预告伴随建党100周年的窗口期可能给市场带来反弹的契机。但是,随着5月银行间流动性超预期的宽松、监管对大宗商品价格的打压、以及人民币升破6.4%关口,反弹窗口期已经前移。

从反弹持续性的角度出发,一方面,对于核心资产的反弹空间,重点关注6月公募基金发行热度能否恢复,若仍然较差,则核心资产估值较难突破震荡区间。另一方面,对于超跌反弹的方向,重点关注央行是否继续对宽裕的银行间流动性(DR007)保持容忍度,推荐关注超跌反弹方向中,前期基本面持续改善(Q2可能继续高增长)、但股价表现较差的军工上游和半导体。

国盛证券:做多窗口继续,重点关注科创

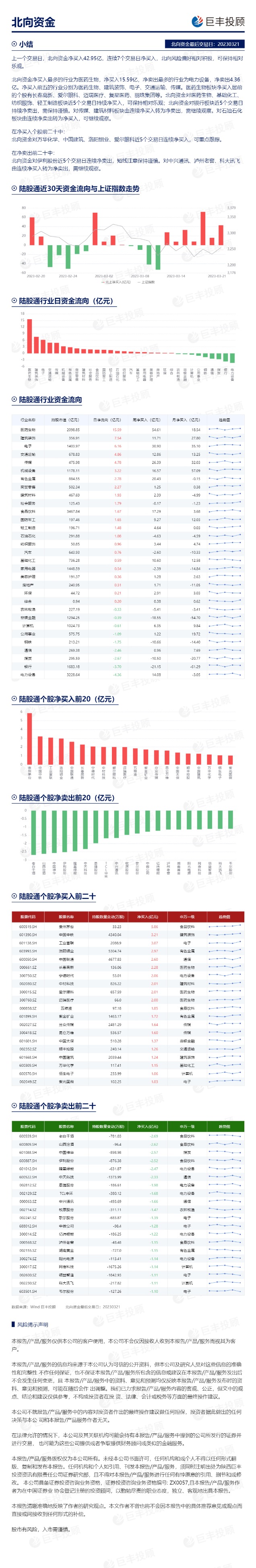

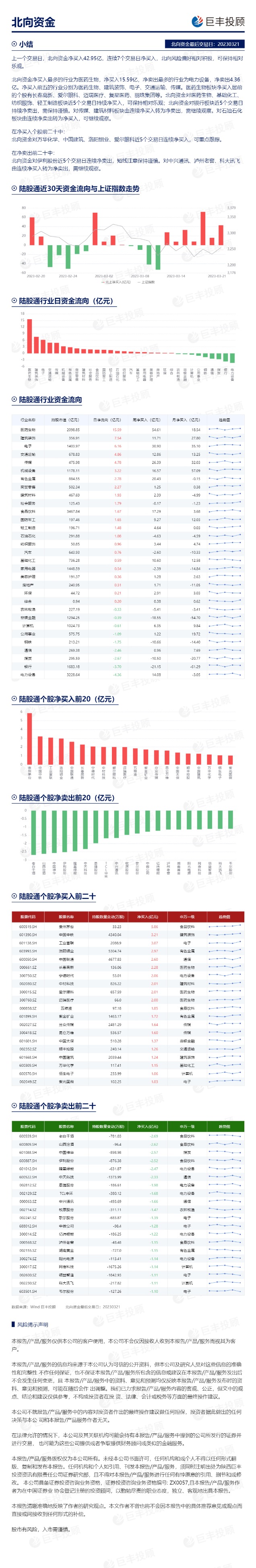

市场情绪不断修复,赚钱效应持续显现。把握当下,当前可能是全年流动性最松的时候。1、海外货币宽松继续,叠加美元贬值人民币升值,带动外资加速流入,令国内市场分享海外流动性外溢。5月27日美联储通过隔夜“逆回购”超预期投放4850亿美元流动性,突破2015年底历史记录。与此同时,5月24日离岸人民币汇率突破6.4关口以来,当前已进一步升至6.36。海外货币宽松继续,叠加人民币升值,外资正加速流入,5月25日陆股通北上资金流入217亿再次刷新历史记录。2、国内经济复苏基础仍较为薄弱,进一步缓解市场对于货币政策收紧的预期。尤其是消费端,4月社消增速显著回落,更需要温和的政策环境支撑。3、短期PPI的上行对货币政策制约有限,监管层在多个场合反复稳定货币政策预期。4月30日政治局会议强调政策“稳定性”、“不急转弯”,预示政策不会收紧。4、近期大宗商品价格回落,通胀压力有所缓和。监管层连续“点名”大宗商品涨价,近期数大宗商品,尤其是钢铁、煤炭等价格也显著回落。5、10年期国债和3个月shibor利率仍在下行中,也显示市场流动性仍较为充裕。因此,多方面因素叠加,当前可能是全年流动性最松的时候。

三条线索“掘金”科创板:1)开拓A股新方向,对标稀缺的细分赛道“独角兽”的。2)业绩增速一直领跑科创的“高成长”;3)上市以来回撤较深,已跌破发行价、从PEG等角度具备估值性价比的;——布局港股“黄金坑”,重点关注港股科技巨头和价值龙头。——布局景气的确定性较强的新能源、化工,以及“地产后周期”中的玻璃、消费建材、家具等板块。

走势预测

04月03日 12:50

走势预测

04月03日 12:50

走势预测

04月02日 15:35

走势预测

04月02日 15:35

走势预测

04月01日 13:54

走势预测

04月01日 13:54

走势预测

03月31日 12:55

走势预测

03月31日 12:55

走势预测

03月30日 12:42

走势预测

03月30日 12:42

走势预测

03月30日 12:30

走势预测

03月30日 12:30

走势预测

03月29日 12:53

走势预测

03月29日 12:53

走势预测

03月29日 12:41

走势预测

03月29日 12:41

走势预测

03月29日 12:28

走势预测

03月29日 12:28

走势预测

03月29日 12:17

走势预测

03月29日 12:17

用户评论(已有0条评论)